«Московская Биржа входит в ТОП-5 мировых бирж по объему торгов облигациями. Без учета объемов операций РЕПО с облигациями Московская Биржа входит в ТОП-15 мировых бирж по объему торгов облигациями»

ГЛАВА 1. ГРУППА «МОСКОВСКАЯ БИРЖА»: РЫНОК ОБЛИГАЦИЙ

В главе дан основной обзор российского рынка облигаций, обозначена роль Группы «Московская Биржа» (далее также – Группа) на этом рынке, приведены основные операции с облигациями, отраслевая структура рынка и представлены облигационные индексы, описан Сектор Роста и Сектор Рынка инноваций и инвестиций (далее – РИИ).

1. Основные сведения

Группа «Московская Биржа» управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами. В состав Группы входят Публичное акционерное общество «Московская Биржа ММВБ-РТС» (далее – Московская биржа), являющееся организатором торгов на фондовом, денежном, срочном рынках, а также валютном рынке и рынке драгоценных металлов, Небанковская кредитная организация акционерное общество «Национальный расчетный депозитарий» (далее – НРД), а также Небанковская кредитная организация – центральный контрагент «Национальный Клиринговый Центр» (Акционерное общество) (далее – НКЦ), выполняющий функции центрального контрагента (далее – ЦК) на рынках, что позволяет Группе оказывать клиентам полный цикл торговых и посттрейдинговых услуг.

Кроме торговых, клиринговых и расчетно-депозитарных услуг, Группа «Московская Биржа» предлагает клиентам информационные продукты и технологические сервисы. Информационные продукты включают как рыночные данные в режиме реального времени, так и сведения об итогах торгов и индексах, а также справочную информацию.

На рынках Московской биржи присутствуют все категории инвесторов – банки и профессиональные участники рынка ценных бумаг, физические лица, корпорации, фонды коллективных инвестиций, международные инвесторы.

На сегодня Московская биржа является основной площадкой для привлечения капитала в национальную экономику. За 2022 год российские компании, разместив на бирже облигации, получили на развитие своего бизнеса почти 2,7 трлн рублей.

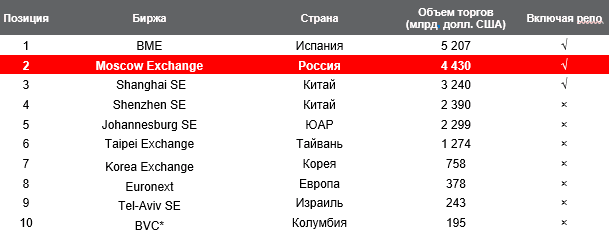

Московская биржа занимает второе место среди мировых бирж по объему торгов облигациями (таблица 1). Без учета операций репо Московская биржа входит в топ-15 мировых бирж по объему торгов облигациями.

Таблица 1. Рейтинг бирж по объему торгов облигациями в 2022 году

Источник: WFE. Представлены биржи, оказывающие одновременно услуги листинга и торгов облигациями. Из-за разницы в методологии данные по объему торгов облигациями на разных площадках могут быть несопоставимы.

*данные по BVC по 11M2022

2. Описание рынков Группы «Московской Биржи

В Группе «Московская Биржа» функционируют следующие основные рынки:

- фондовый рынок;

- срочный рынок;

- валютный рынок;

- денежный рынок;

- рынок стандартизированных производных финансовых инструментов (далее – СПФИ);

- товарный рынок.

Профессиональные участники рынка ценных бумаг: российские брокеры, дилеры и управляющие компании (далее – УК), а на валютном рынке также кредитные организации – могут быть участниками торгов на Московской Бирже. Участниками торгов являются свыше 1 700 организаций – профессиональных участников рынка ценных бумаг. Остальные инвесторы могут торговать, размещая заявки через участников торгов.

Для корпоративных клиентов предусмотрена возможность прямого доступа к торгам на валютном рынке и к депозитному рынку. На конец декабря 2022 года более 170 корпораций пользовались данной возможностью.

Число физических лиц, имеющих брокерские счета на Московской бирже, по итогам декабря 2022 года достигло 22,9 млн, ими было открыто 38,3 млн счетов. В 2022 году ежемесячно более 2,2 млн человек заключали сделки на фондовом рынке Московской биржи. Количество индивидуальных инвестиционных счетов (далее – ИИС) в декабре составило 5,2 млн. Доля частных инвесторов в объеме торгов акциями в 2022 году составила 59,0% (76% в декабре 2022 года), в объеме торгов облигациями – 24,4% (26,3% в декабре 2022 года), на спот-рынке валюты – 20,3% (28,2% в декабре 2022 года), на срочном рынке – 59,0% (66% в декабре 2022 года).

Фондовый рынок Московской биржи – центр формирования ликвидности и основная площадка для инвестиций в российские ценные бумаги. Московская биржа входит не только в число самых крупных рынков мира по объему торгов облигациями, но и в топ-30 крупнейших бирж по объему торгов акциями. На фондовом рынке Биржи проводятся торги государственными, корпоративными и региональными облигациями, еврооблигациями, акциями, депозитарными расписками, паями паевых инвестиционных фондов (далее – ПИФы) и биржевых паевых инвестиционных фондов (далее – БПИФы), акциями биржевых инвестиционных фондов (Exchange Traded Funds – ETF).

Срочный рынок Московской биржи – ведущая площадка по торговле производными финансовыми инструментами в России, которая предоставляет возможность торгов фьючерсами и опционами на акции и облигации, индексы, курсы иностранных валют, товары и процентные ставки.

Московская биржа входит в топ-15 крупнейших деривативных бирж мира по объему торгов в контрактах. Наиболее активно торгуемыми продуктами на срочном рынке Московской Биржи являются фьючерсы на курс доллар США / российский рубль, нефть марки Brent и индекс РТС.

Валютный рынок Московской биржи – одна из немногих биржевых площадок в мире, которая предлагает торги иностранной валютой. На валютном рынке Московской Биржи торгуются более 20 валютных пар. Кроме операций с валютами в сегменте спот, участники валютного рынка могут заключать сделки своп различной срочности, поставочные фьючерсные контракты и своп-контракты с фиксированными датами исполнения, а также сделки по курсам валютных фиксингов Московской Биржи.

На денежном рынке Московской биржи заключаются сделки репо с облигациями, клиринговыми сертификатами участия (далее – КСУ), акциями и депозитарными расписками, еврооблигациями, а также проводятся депозитные и кредитные операции. В 2017 году российские корпорации получили возможность размещать средства в депозиты с ЦК. На рынке репо для участников доступны следующие виды сделок: репо с ЦК, функции которого выполняет НКЦ, в т. ч. репо с ЦК с КСУ, прямое репо с Банком России, репо без ЦК. Кроме того, в НРД существует сегмент репо с системой управления обеспечением.

В 2013 году Московская биржа запустила рынок СПФИ. Он был создан для реализации коммюнике G20, принятого после встречи «двадцатки» в Питтсбурге в 2009 году. В числе других решений было согласовано, что внебиржевые стандартизированные деривативы должны подлежать централизованному клирингу. Указание Банка России от 16 декабря 2019 года № 5352-У, принятое во исполнение данных договоренностей, устанавливает случаи, когда заключение внебиржевых процентных деривативов осуществляется только с привлечением ЦК и их последующим клирингом.

В сегменте товарного рынка Московской биржи осуществляется биржевая торговля драгоценными металлами: золотом и серебром. Торги драгоценными металлами проводятся на платформе валютного рынка Группы «Московская Биржа». Проекты по организации и развитию биржевого рынка сельхозпродукции в Группе реализуются через Акционерное общество «Национальная товарная биржа», в котором компании Группы «Московская Биржа» суммарно владеют 88 % акций. В 2022 году на Национальной товарной бирже начались торги углеродными единицами.

3. Структура рынка облигаций Московской биржи

Рынок облигаций – один из двух рынков в составе фондового рынка Московской Биржи. Второй из них – рынок акций и паев.

На рынке облигаций Московской биржи торгуются следующие инструменты:

- государственные ценные бумаги (облигации федерального займа (далее – ОФЗ), еврооблигации Министерства финансов РФ);

- облигации Банка России;

- региональные (субфедеральные и муниципальные) облигации;

- корпоративные облигации (далее – КО), в том числе биржевые облигации (далее – БО);

- облигации международных финансовых организаций;

- ипотечные облигации;

- иностранные облигации и еврооблигации.

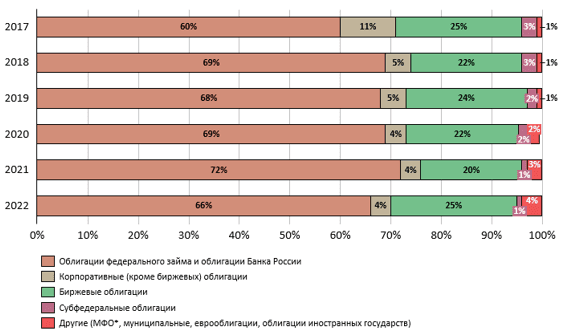

Изменения в соотношении видов облигаций в структуре вторичных торгов на рынке облигаций в период 2017–2022 представлены на схеме 1.

Схема 1. Изменения структуры вторичных торгов на рынке облигаций по видам облигаций

Источник: Московская биржа.

На фондовом рынке торги продолжаются в течение 14 часов – с 9:50 до 23:50:

- с 9:50 до 18:50 – основная торговая сессия;

- с 19:00 до 23:50 – вечерняя торговая сессия.

В вечерние часы на рынке облигаций доступны ОФЗ, а также торги в режиме переговорных сделок (далее также – РПС) и РПС с ЦК и сбор заявок на размещение облигаций.

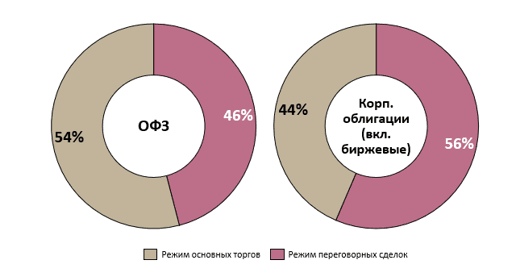

Бóльшая часть торгов на рынке облигаций осуществляется в двух режимах: режиме основных торгов (анонимные сделки) и режиме переговорных сделок (адресные сделки). В режиме основных торгов все сделки осуществляются с ЦК, в качестве которого выступает НКЦ. Торги проходят в «стакане Т+1» с частичным обеспечением, расчеты и поставка осуществляются на следующий день с момента заключения сделки.

В режиме переговорных сделок транзакции могут быть проведены как с участием ЦК (все ОФЗ и ряд КО), так и без его участия (все облигации) (схема 2).

Схема 2. Структура торгов по торговым режимам в 2022 году

Источник: Московская биржа.

Объем торгов на рынке облигаций по результатам 2022 года составил 19,6 трлн рублей, по результатам 2021 года– 22,4 трлн рублей.

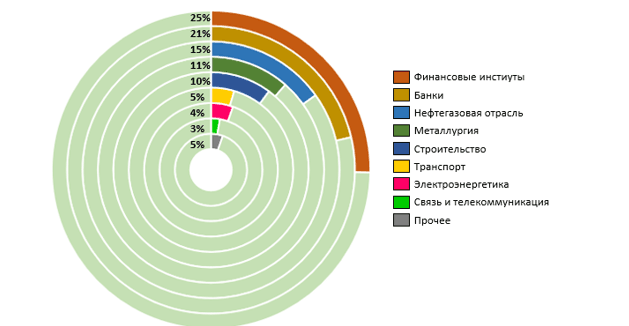

В отраслевой структуре рынка облигаций Московской Биржи преобладают банковский и финансовый секторы, в сумме они составляют около 46 % (схема 3).

Схема 3. Отраслевая структура размещений корпоративных облигаций в 2022 году

Источник: Cbonds

В 2022 году на рынке облигаций Московской биржи начались торги облигациями с расчетами в китайских юанях. Долговые инструменты, номинированные в китайских юанях, открыли для российских заемщиков дополнительный источник валютной ликвидности. Первые размещения задали ориентир по ставке привлечения в юанях для всех остальных участников.

Новые инструменты ориентированы на самый широкий круг инвесторов, использующих китайскую валюту и номинированные в ней финансовые продукты в своих портфелях, и призваны существенно расширить возможности профессиональных участников рынка и их клиентов.

4. Рынок репо Московской биржи

Рынок репо, часть денежного рынка Московской Биржи, используется Банком России для реализации денежно-кредитной политики. Облигации являются доминирующей залоговой базой (обеспечением) рынка репо. В качестве залоговой базы по сделкам репо могут выступать ОФЗ, еврооблигации, корпоративные и иные облигации, КСУ, акции и депозитарные расписки. По данным за 2022 год, обеспечением по сделкам репо с ЦК были: ОФЗ и облигации Банка России (39%), КСУ (31 %), прочие облигации (23%), акции и депозитарные расписки на акции (8 %).

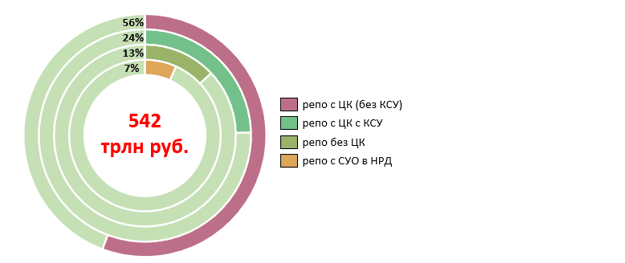

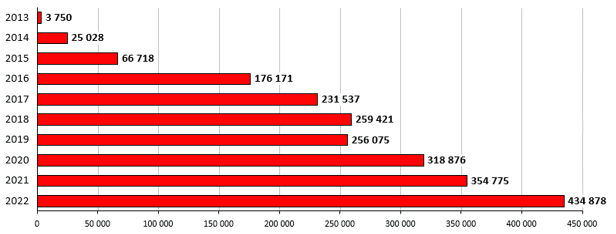

Объем операций репо на Московской Бирже, включая репо в НРД, по итогам 2022 года составил 542 трлн рублей, что на 29 % выше, чем за 2021 год. Объемы операций репо с ЦК, ключевого сегмента рынка репо, по итогам 2022 года составили 435 трлн рублей (включая репо с ЦК с КСУ) (схемы 4, 5).

Схема 4: Структура объема торгов на рынке репо по режимам торгов в 2022 году

Источник: Московская биржа.

Схема 5. Динамика объема торгов репо с центральным контрагентом (млрд рублей)

Источник: Московская биржа.

В репо с ЦК контрагентом участника является ЦК, который исполняет обязательства перед всеми добросовестными участниками, независимо от исполнения обязательств перед ЦК. Преимущества репо с ЦК для участников способствуют росту ликвидности в данном сегменте и формированию рыночных ставок по деньгам и ценным бумагам.

КСУ – вид ценной бумаги, представляющий собой однородное универсальное обеспечение по сделкам репо с ЦК с КСУ. Это позволяет сконцентрировать ликвидность рынка репо в одном «стакане». Важными преимуществами для участников торгов являются возможность эффективного управления обеспечением по сделке с ЦК, в частности замены обеспечения через биржевой терминал, а также сохранение права собственности на активы, внесенные в имущественный пул, в т. ч. права на получение доходов и права голоса.

Для развития рынка репо Московская биржа в последние годы увеличивала сроки репо, продлевала время торгов, запускала новые индикаторы денежного рынка, в их числе индикаторы MOEXREPO, рассчитываемые по сделкам репо с ЦК, и ставки RUSFAR (Russian Secured Funding Average Rate), которые рассчитываются на базе сегмента репо с ЦК с КСУ.

В сегменте репо с КСУ важным стимулом развития стали новые виды обеспечения, в частности расширение перечня бумаг, принимаемых в состав имущественных пулов, и добавление драгметаллов.

В 2022 году Московская биржа существенно расширила линейку инструментов рынка репо с расчетами в китайских юанях и предоставила корпоративным клиентам с прямым доступом к рынку возможность размещать депозиты с ЦК в китайских юанях. Были увеличены сроки заключения сделок с расчетами в китайских юанях и расширено время торгов. В сентябре начался расчет индикатора стоимости привлечения и размещения ликвидности в китайских юанях в России – RUSFAR CNY.

5. Корпоративный маркетплейс MOEX Treasury

В 2020 году Московская биржа создала торговую платформу для корпоративных казначеев. Терминал MOEX Treasury дает прямой доступ к рынкам Биржи и сервисам, которые необходимы для эффективного управления ликвидностью компаний. С его помощью казначеи могут обменивать валюту, размещать средства на биржевых депозитах по рыночной ставке под гарантии ЦК, торговать драгметаллами и получать кредиты, а также просматривать котировки инструментов хеджирования на срочном рынке и проводить депозитные аукционы по размещению денежных средств в сегменте «М-депозиты». Терминал представлен в веб-формате, который позволяет отправлять заявки на сделки из любой точки мира по защищенному каналу. В платформу также интегрирован сервис НРД «Транзит 2.0». Важной особенностью терминала MOEX Treasury является возможность проведения неторговых операций: оперативного перевода средств между рынками, вывода средств со счетов, запроса выписок со счетов и др.

Почти 100 российских корпораций уже пользуются платформой MOEX Treasury.

Рабочее пространство можно полностью настроить под потребности пользователя. Казначей может работать от имени нескольких компаний в холдинге под одним логином. У компаний, подключенных к «Транзит 2.0», есть возможность просмотра информации о состоянии счетов в других банках. На валютном рынке и на рынке депозитов с ЦК доступны алгоритмические заявки, что автоматизирует размещение свободных средств по заданным параметрам. Функционал системы постоянно расширяется в соответствии с запросами клиентов.

6. Сервис MOEX Dealing

Система MOEX Dealing была создана в 2018 году. Сервис обмена сообщениями MOEX Dealing позволяет банкам, брокерам, УК, пенсионным фондам заключать сделки на внебиржевом рынке с различными активами. Сервисом пользуется уже почти 70 профессиональных участников торгов.

Клиенты могут вести переговоры об условиях и фиксировать статус внебиржевых спот- и своп-сделок с валютами, сделок межбанковского кредитования, а также операций купли-продажи и репо с ценными бумагами.

Московская биржа выступает администратором системы: технически обеспечивает работу системы, предоставляет пользователям клиентское ПО.

7. Облигационные индексы Московской биржи

Одним из важных индикаторов изменения рынка ценных бумаг и инструментов анализа и прогнозирования его конъюнктуры является фондовый индекс.

Фондовый индекс – это показатель, который в обобщенной форме отражает состояние определенной группы фондовых инструментов (индексной корзины), позволяя судить об общей динамике рынка. Благодаря наличию индекса, для понимания рыночной ситуации можно следить за поведением единственного индикатора, а не десятков и сотен ценных бумаг. В мире существует большое разнообразие фондовых индексов. Инвесторы используют индексы для оценки эффективности рынка или отдельных рыночных сегментов. Кроме того, данные показатели позволяют определять эффективность инвестиционных портфелей и сравнивать их с рыночным эталоном.

Для интерпретации индекса важно не абсолютное значение, а изменение его с течением времени. Качественный индекс предполагает соответствие следующим ключевым требованиям:

- объективность – индекс должен быть основан на объективных количественных характеристиках;

- доступность – исходные значения и методики расчета индекса должны быть доступны для заинтересованных лиц;

- универсальность – индексная методика в основных чертах (без существенных изменений) должна быть применима на разных сегментах долгового рынка, с тем чтобы можно было однозначно сравнивать результаты и строить композитные (сводные) индексы;

- экономическая интерпретируемость – индекс должен иметь ясную экономическую интерпретацию, связанную, например, со стоимостью некоторого инвестиционного портфеля;

- историческая преемственность – индекс должен отражать достаточно долгий период функционирования рынка.

Облигационные индексы являются ключевыми интегральными показателями рынка облигаций и его отдельных сегментов. По сравнению с индексами акций индексы облигаций менее известны, но они имеют большое значение для участников рынка. Данные индексы широко используются в практике управления облигационными портфелями паевых фондов, пенсионных фондов, страховых компаний и иных институциональных инвесторов.

На основе индексов облигаций можно оценить как минимальный, так и эталонный уровень доходности, соответствующий уровню рыночного риска. Предоставляя информацию о методах управления различными фондами, структуре активов этих фондов, эффективности управления фондами в прошлом, индексы создают предпосылки для объективного сравнения УК, делают данный сегмент рынка конкурентным и более эффективным.

Можно выделить следующие основные функции облигационного индекса:

- индикатор конъюнктуры, позволяющий анализировать динамику облигационного рынка;

- ориентир доходности и рискованности для портфельных менеджеров паевых облигационных фондов, пенсионных фондов, страховых компаний – институциональных инвесторов;

- инструмент для сравнения разных сегментов облигационного рынка;

- базисный актив для создания БПИФов и производных инструментов.

Все большее значение приобретает также индексное инвестирование, предполагающее воспроизведение в инвестиционном портфеле корзины индекса. Создание БПИФов является важной задачей облигационных индексов. Индексные продукты – это привлекательные инструменты как для инвесторов, стремящихся сократить транзакционные издержки, связанные с активным управлением, так и для крупных компаний (таких как пенсионные фонды), которые стремятся к минимизации несистемных рисков. Включение выпуска облигаций в базу расчета индекса может быть интересно эмитенту тем, что оно способствует привлечению новых категорий инвесторов, стимулирует долгосрочный спрос и дополнительную ликвидность выпущенных облигаций.

Принципы построения индексов облигаций обладают определенной спецификой, свойственной долговому рынку. В зависимости от целей, с которыми создаются индексы облигаций, правила их расчета могут меняться, причем в основном это касается порядка отбора облигаций в индексную корзину. Математические формулы расчета большинства облигационных индексов в целом очень близки. Можно выделить два основных типа расчета:

- расчет по формуле совокупного дохода (Total return), отражающий изменение стоимости облигаций и накопленного купонного дохода при условии реинвестирования купонных выплат;

- расчет по формуле чистых цен (Clean price), отражающий изменение стоимости облигаций без учета накопленного купонного дохода.

Ценовые индексы характеризуют краткосрочные изменения на облигационном рынке. Их временной горизонт ограничен и составляет, как правило, один день, в редких случаях несколько дней (например, в ситуации резкого снижения или роста цен, притом что величина накопленного купонного дохода мала по сравнению с изменением рыночной цены).

Индексы совокупного дохода ориентированы в большей степени на долгосрочные облигационные портфели, на оценку которых важное влияние оказывают купонные выплаты и накопленный купонный доход. Фактически данные индексы отражают прирост стоимости инвестиционного портфеля, сформированного из облигаций. Подобный индикатор удобно использовать для сравнения эффективности вложений, а также в качестве эталона при анализе риска реального рыночного портфеля.

Зачастую одновременно с индексами рассчитывается ряд дополнительных показателей, например совокупная доходность и дюрация облигаций, включенных в базу расчета индексов.

В зависимости от целей облигационных индексов различаются критерии отбора облигаций в базы расчета. Бывают индексы широкого рынка и индексы отдельных сегментов. Критерии сегментирования могут быть различными, но в качестве основных можно выделить срок до погашения облигаций (краткосрочные, среднесрочные, долгосрочные), кредитное качество эмитентов, их отраслевую принадлежность. При включении в базу расчета облигации должны также соответствовать требованиям к текущей ликвидности и объему выпуска.

Большое значение имеют прозрачность и четкая регламентированность процесса формирования баз расчета облигационных индексов. Порядок формирования баз расчета предполагает периодический пересмотр состава облигаций. Периодичность пересмотра может быть различной, чаще всего он проводится один раз в три месяца или один раз в месяц.

Таким образом, качественная система облигационных индексов представляет собой комплекс показателей, отражающих стоимость, рискованность и доходность к погашению различных сформированных и периодически пересматриваемых инвестиционных портфелей.

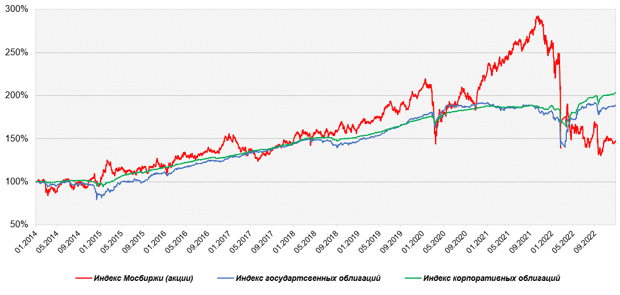

Динамика облигационных индексов, как правило, не столь значительна, как у индексов акций. Это видно, например, при сравнении динамики основных облигационных индексов Московской Биржи и ведущего индекса рынка российских акций (схема 6).

Схема 6. Динамика Индекса МосБиржи и основных индексов облигаций Московской биржи

Источник: Московская биржа.

Семейство облигационных индексов Московской Биржи включает индексы корпоративных, государственных и муниципальных облигаций, сегментированных по дюрации и кредитному качеству. При сегментации использован матричный подход, позволяющий предоставлять различным категориям пользователей информацию о состоянии рынка в целом, а также о динамике различных сегментов рынка рублевых облигационных заимствований и об их корреляции между собой. Наряду с индексами узких рыночных сегментов осуществляется расчет композитного индекса широкого рынка, включающего ОФЗ, облигации корпоративных эмитентов, субъектов РФ и муниципалитетов, а также индексов для сегмента денежного рынка (облигации с дюрацией менее одного года). Рассчитываются также индексы для отдельных секторов биржевого рынка, например индекс Сектора Роста. Данный индикатор отражает динамику рынка облигаций, эмитентами которых являются субъекты малого и среднего предпринимательства (далее – МСП), включенные в Сектор Роста МосБиржи, основной задачей которого является содействие привлечению инвестиций компаниями МСП. Наряду с индексами рублевых облигаций Московская биржа осуществляет расчет различных индексов еврооблигаций, выпущенных российскими и зарубежными эмитентами.

Облигационные индексы представляют собой взвешенные по объемам выпусков индексы облигаций, допущенных к обращению на Бирже. Индексы рассчитываются одновременно по формулам совокупного дохода и чистых цен.

Помимо «классических» облигационных индексов Московская биржа осуществляет расчет индексов активов пенсионных накоплений. Данные индикаторы представляют собой композитные индексы акций и облигаций и отражают три возможные стратегии инвестирования в зависимости от класса активов: консервативную (85 % корпоративных и региональных облигаций, 15 % ОФЗ), сбалансированную (70 % корпоративных и региональных облигаций, 10 % акций, 20 % ОФЗ), агрессивную (40 % корпоративных и региональных облигаций, 40 % акций и 20 % ОФЗ).

Индексы ОФЗ, корпоративных рублевых облигаций, еврооблигаций широко используются для создания БПИФов, допущенных к обращению на Бирже.

Порядок построения облигационных индексов на Московской Бирже

Формирование баз расчета

Правилами расчета индексов предусмотрен четкий и прозрачный механизм формирования баз расчета. Согласно концепции индексов основными критериями отбора являются ликвидность и дюрация облигаций, а также уровень кредитной надежности эмитента и включение облигаций в котировальный список определенного уровня. Эти характеристики ценных бумаг прозрачны, что позволяет определить в правилах расчета индексов однозначный, максимальным образом алгоритмизированный механизм формирования базы расчета. Порядок отбора предполагает в том числе обеспечение инвестиционной доступности данных индексов.

При включении облигаций в базу расчета индексов учитываются кредитные рейтинги, присвоенные эмитентам облигаций российскими и международными рейтинговыми агентствами. При формировании баз расчета осуществляется сегментация облигаций по дюрации.

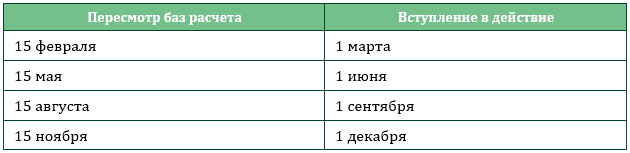

Календарь пересмотра баз расчета

Базы расчета индексов регулярно пересматриваются с целью обеспечения их репрезентативности и объективности (таблица 2).

Таблица 2. Даты пересмотра баз расчета индексов*

*В случае если дата пересмотра или введения в действие базы расчета приходится на нерабочий день, указанная дата переносится на первый рабочий день, следующий за ней.

Периодичность расчета

Облигационные индексы крупных сегментов облигационного рынка рассчитываются в режиме реального времени по мере совершения сделок с облигациями, включенными в базы расчета. Расчет значений индексов узких рыночных сегментов, а также показателей доходности и дюрации производится один раз в день на момент окончания торгов.

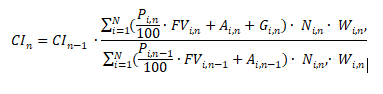

Формулы расчета облигационных индексов

Облигационные индексы рассчитываются одновременно по двум методикам: Total return (совокупного дохода) и Clean price (чистых цен).

Расчет индексов совокупного дохода производится по формуле:

где:

| CIn | значение индекса совокупного дохода в момент времени n |

| Pi,n | средневзвешенная цена облигации i-го выпуска в момент времени n, выраженная в процентах от номинала |

| FVi,n | номинал облигации i-го выпуска в момент времени n, выраженный в рублях |

| Ai,n | накопленный купонный доход облигации i-го выпуска в момент времени n, выраженный в рублях |

| Gi,n | сумма выплаченного в день n купонного дохода по облигации i-го выпуска, выраженная в рублях |

| Ni,n | объем i-го выпуска облигаций в момент времени n, выраженный в штуках ценных бумаг |

| Wi,n | коэффициент, ограничивающий долю капитализации i-го эмитента облигации |

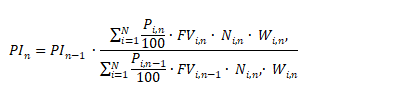

Расчет ценовых индексов производится по формуле:

где:

| PIn | значение ценового индекса в момент времени n |

| Pi,n | средневзвешенная цена облигации i-го выпуска в момент времени n, выраженная в процентах от номинала |

| FVi,n | номинал облигации i-го выпуска в момент времени n, выраженный в рублях |

| Ni,n | объем i-го выпуска облигаций в момент времени n, выраженный в штуках ценных бумаг |

| Wi,n | коэффициент, ограничивающий долю капитализации i-го эмитента облигации |

Расчет заказных индексов

Наряду с собственными индексами Московская биржа осуществляет расчет заказных (кастомизированных) индексов и индикаторов в соответствии с требованиями заказчиков. Создание кастомизированных индексов включает разработку методологии, расчет и публикацию индексов и индикаторов на основе как ценовой информации рынков Московской Биржи, так и внешних источников данных.

Соответствие индексов международным стандартам

Облигационные индексы Московской Биржи разработаны в соответствии с рекомендациями Европейской комиссии по облигациям (European Bond Commission) Европейской федерации обществ финансовых аналитиков (European Federation of Financial Analysts Societies).

Облигационные индексы проходят ежегодный аудит на соответствие принципам Международной организации комиссий по ценным бумагам (International Organization of Securities Commissions, IOSCO) в отношении финансовых индикаторов (бенчмарков), по итогам которого формируется отчет независимого аудитора, подтверждающий соответствие финансовых индикаторов заявленным принципам. Принципы для финансовых индикаторов были разработаны Международной организацией комиссий по ценным бумагам как базовый международный стандарт, направленный на повышение открытости и снижение неопределенности в расчетах финансовых индикаторов.

Принятие решений

Вопросы совершенствования методологии расчета индексов, обеспечения их репрезентативности и соответствия текущей конъюнктуре рынка решаются при участии комитета по индикаторам долгового рынка Московской Биржи, в состав которого входят ведущие аналитики и специалисты российского долгового рынка.

Раскрытие информации

Вся информация об индексах, включая текущие значения индексов, имеется в свободном доступе на официальном сайте Московской Биржи (www.moex.com). Информация об индексах раскрывается также через официальные каналы распространения биржевой информации.

8. Сектор Роста – инструменты для привлечения инвестиций компаниями малого и среднего бизнеса

Основной задачей Сектора Роста является содействие в реализации положений Национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

По итогам 2022 года в Секторе Роста 16 эмитентов МСП разместили облигации в объеме 5,6 млрд рублей. Всего в Секторе Роста обращается 49 облигаций 33 эмитентов – субъектов МСП.

Национальным проектом «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» предусмотрены инструменты поддержки компаний – субъектов МСП:

- субсидирование ставки купона по облигациям – в размере 70 % от ключевой ставки Банка России;

- субсидирование затрат на выход компаний на фондовый рынок – не более 2,5 млн рублей;

- участие институтов развития в поддержке субъектов МСП в процессе выхода на фондовый рынок, в том числе путем предоставления якорных инвестиций от МСП Банка и гарантийной поддержки от Корпорации МСП.

Субсидии Минэкономразвития на покрытие части затрат по выпуску облигаций и выплате купонного дохода в 2022 году получили 25 эмитентов МСП, общий объем компенсаций составил 420 млн рублей.

Московская биржа оказывает поддержку эмитентам МСП. С 1 января 2020 года действует льготный тариф на услуги листинга при размещении эмитентами МСП выпусков облигаций в Секторе Роста, а с 27 апреля 2020 года с эмитентов МСП не взимается вознаграждение за листинг облигаций объемом выпуска до 400 млн рублей (льготный период продлен до 31 декабря 2023 года).

Базовые требования к эмитентам Сектора Роста:

- выручка не более 10 млрд рублей;

- объем выпуска не менее 50 млн рублей;

- срок существования эмитента не менее 3 лет;

- наличие у эмитента кредитного рейтинга не ниже «ВВ−» по российской шкале или поддержки от институтов развития (поручительство от Корпорации МСП, якорные инвестиции от МСП Банка).

9. Рынок инноваций и инвестиций (РИИ)

РИИ – биржевой сектор для содействия привлечению инвестиций в инновационный сектор российской экономики.

Одной из мер поддержки данного сектора является предоставление налоговых льгот для инвесторов. Освобождаются от обложения налогом на доходы физических лиц, полученные от реализации или иного выбытия (в том числе погашения) акций и облигаций российских организаций, а также инвестиционных паев, являющихся ценными бумагами высокотехнологичного (инновационного) сектора экономики, при условии, что они непрерывно принадлежали налогоплательщику на праве собственности или ином вещном праве более одного года. Налоговая льгота распространяется на инвестиции в акции эмитентов с капитализацией не более 75 млрд рублей, облигации эмитентов с годовой выручкой не более 75 млрд рублей, инвестиционные паи, при условии, что стоимость чистых активов паевого инвестиционного фонда не превышает 75 млрд. рублей.

Всего в Секторе РИИ обращается 31 ценная бумага – 9 акций, 19 облигаций, 1 ADR, 1 ETF и 1 ЗПИФ pre-IPO. По итогам 2022 года капитализация эмитентов акций составила 450 млрд рублей.

Преимущества Сектора РИИ для эмитентов:

- привлечение инвесторов, нацеленных на компании данного типа;

- позиционирование, возможность выделиться среди общего списка эмитентов;

- налоговые льготы для инвесторов – исключение из налогооблагаемой базы по НДФЛ доходов от реализации ценных бумаг российских эмитентов, включенных в перечень ценных бумаг высокотехнологичного (инновационного) сектора экономики.

Требования к эмитентам облигаций

Эмитент соответствует критериям инновационности:

- осуществляет производство продукции, оказывает услуги, производит и (или) применяет технологии, входящие в перечень приоритетных направлений развития науки, технологий и техники в РФ либо в перечень критических технологий РФ (перечни утверждены Указом Президента РФ от 7 июля 2011 года № 899);

- инвестирует в инновационные и высокотехнологичные компании и проекты наноиндустрии;

- получил финансирование / участвует в проектах одной из следующих специализированных организаций: АО «РОСНАНО», АО «РВК» (фондов, сформированных АО «РВК»), Фонда VEB Ventures (ранее – Фонд «ВЭБ Инновации»), Фонда «Сколково»;

- входит в реестр аккредитованных организаций, осуществляющих деятельность в области информационных технологий, раскрытие которого осуществляется на сайте Министерства цифрового развития, связи и массовых коммуникаций РФ в сети Интернет;

- осуществляет хозяйственную деятельность с применением инновационных технологий и подходов;

- объем выпуска не менее 500 млн рублей.