«Форма выпуска облигаций имеет свои особенности в части необходимых этапов подготовки и предоставляемых документов. Программа облигаций позволяет использовать гибкий подход к привлечению финансирования путем размещения облигаций.»

ГЛАВА 1. КОРПОРАТИВНЫЕ И БИРЖЕВЫЕ ОБЛИГАЦИИ. ПРОГРАММЫ БИРЖЕВЫХ ОБЛИГАЦИЙ

В главе представлены базовые требования к корпоративным и биржевым облигациям, участники процесса выпуска и направления работ, требования к эмиссионной документации, краткое описание процесса эмиссии облигаций с акцентом на размещение в рамках Программы биржевых облигаций, как наиболее удобного и оптимального формата сделки. В контексте данного материала под «корпоративными облигациями» понимаются облигации, регистрирующим органом которых является Банк России, под «биржевыми облигациями», - регистрирующей организацией которых является Биржа.

1. Базовые требования, участники процесса и направления работ

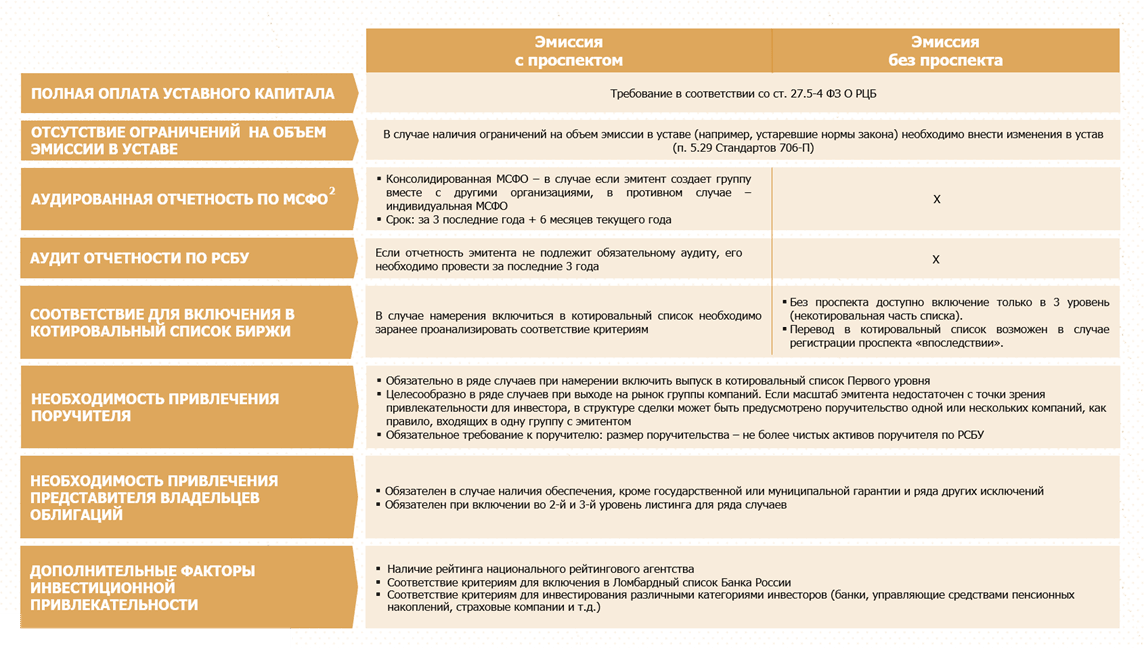

Первыми шагами в подготовительной работе являются проверка соответствия эмитента и будущего инструмента базовым требованиям нормативного регулирования (схема 1), анализ факторов инвестиционной привлекательности инструмента и выработка возможных мер по ее повышению. Закон позволяет размещать облигации без регистрации проспекта, базовые требования в этом случае имеют особенности[1].

Схема 1. Базовые требования для допуска облигаций к размещению

С проспектом или без?

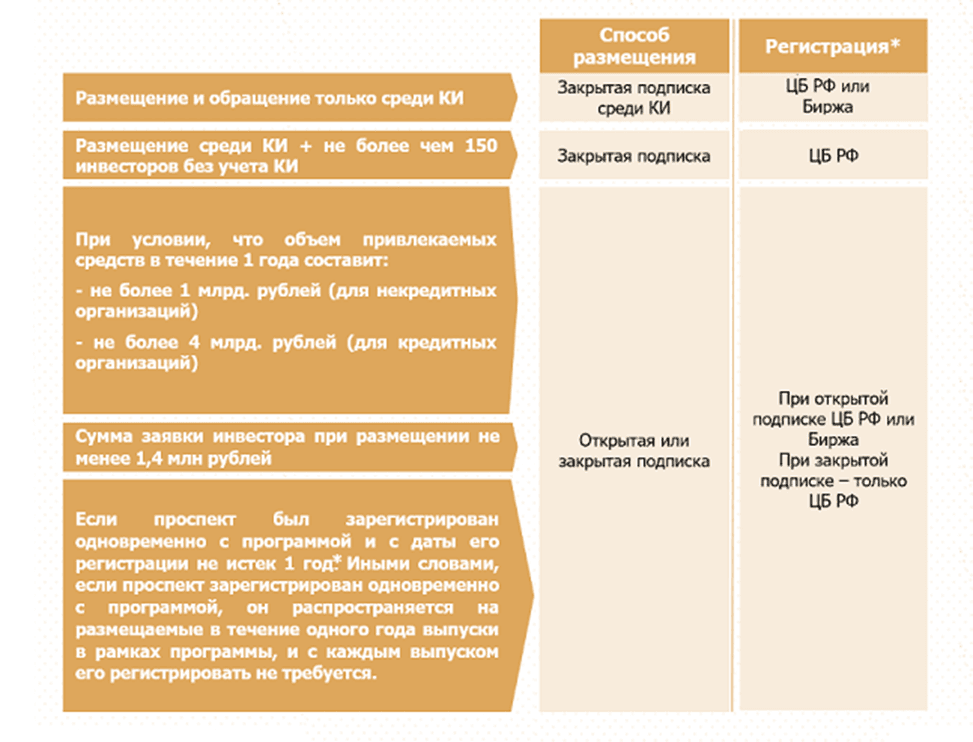

Выход на публичный долговой рынок предполагает открытость и прозрачность Эмитента, которая достигается регулярным раскрытием информации. Первоначально Эмитент рассказывает о себе в проспекте ценных бумаг. Факт регистрации проспекта в дальнейшем налагает обязанности по раскрытию информации. Вместе с этим закон позволяет обходиться без составления и регистрации проспекта в ряде случаев[3] (Схема 2).

Схема 2. Проспект не требуется:

* Действие требования о необходимости ежегодной регистрации проспекта временно приостановлено (Федеральный закон от 14.07.2022 № 292-ФЗ).

* В данном материале рассматриваются только выпуски с обращением на организованных торгах биржи, выпуски коммерческих облигаций с регистрацией в НРД и внебиржевым обращением не рассматриваются.

Сделки без регистрации проспекта, за исключением последнего варианта, являются скорее частными случаями. Это удобно, например, при клубных сделках, при размещении компаний малой капитализации, в случае нормативных ограничений на размещение только среди КИ или ограничений на раскрытие информации, в случае отсутствия или длительной подготовки МСФО, которая должна быть включена в проспект. Такие выпуски можно включить только в Третий уровень, котировальный список Первого и Второго уровня для них не доступен. Однако в ряде случаев перевод в котировальный список возможен позже, в случае регистрации проспекта «впоследствии».

Последний вариант означает, что проспект регистрируется одновременно с Программой. Таким образом, он распространяется на все выпуски, размещаемые в рамках программы в течение года, и регистрировать с каждым выпуском его не надо.

Законодательство позволяет, условно говоря «опытным» эмитентам, вместо проспекта предоставлять на регистрацию уведомление о составлении проспекта. Это означает, что эмитент, тем не менее, составляет проспект, утверждает его уполномоченным органом и публично раскрывает, при этом на регистрацию программы/выпуска проспект не предоставляется. Получение Биржей или ЦБ РФ уведомления о составлении проспекта влечет за собой те же правовые последствия, что и регистрация проспекта[4]. Такая возможность есть при одновременном соблюдении условий:

- срок существования эмитента не менее 3 лет;

- в отношении эмитента не введена процедура банкротства;

- эмитент в течение последних 3 завершенных отчетных лет разместил не менее трех выпусков облигаций с проспектом (кроме субординированных);

- лицо, подписавшее проспект (ЕИО или уполномоченное лицо), не привлекалось к уголовной ответственности.

Это относится к эмитентам, уже имеющим опыт размещения облигаций, поэтому далее в данном материале этот случай подробно не рассматривается.

Биржевые VS корпоративные облигации

На заре зарождения облигационного рынка была возможна только государственная регистрация эмиссий (в Банке России, ФСФР России / ФКЦБ России). Поэтому в нынешнее время выпуски, зарегистрированные Банком России, условно называем «корпоративные облигации», иногда «классические облигации». В 2006 году появилась возможность проводить регистрацию на Бирже, минуя государственные органы. Выпуски, зарегистрированные биржей, называются «биржевыми облигациями». Вместе с этим, корпоративные облигации, как правило, имеют биржевое размещение и обращение.

Для ряда инструментов, таких как, структурные, субординированные, бессрочные облигации, облигации СФО и СОПФ регистрация выпуска/Программы возможна только в Банке России. Если речь не идет о подобных инструментах, при прочих равных условиях стоит делать выбор в пользу биржевых облигаций, подготовка которых проще, быстрее и дешевле.

Выпуск в рамках Программы или без нее?

Единичные выпуски в настоящее время осуществляются при размещении в основном инструментов с особенностями (структурных, субординированных и т.д.), либо в каких-то частных случаях. Подавляющее большинство стандартных сделок на рынке осуществляется в рамках Программ облигаций.

Выводы:

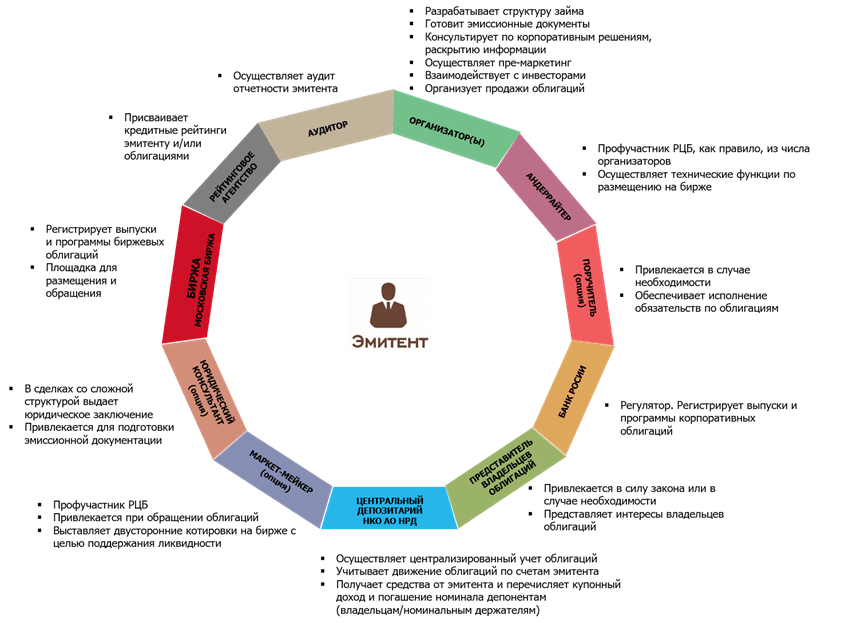

Таким образом, если эмитент предполагает активное длительное присутствие на публичном долговом рынке, оптимальным вариантом для него является регистрация Программы биржевых облигаций с проспектом и размещение выпусков в рамках нее. На схеме 3 представлены участники процесса подготовки и размещения облигаций, а также их основные функции.

Схема 3. Участники процесса и направления работ при подготовке выпуска облигаций

2. Эмиссионные документы для облигаций

Действующее законодательство предусматривает различные конфигурации эмиссионной документации в зависимости от того, сопровождается ли эмиссия регистрацией Проспекта и на каком этапе, осуществляется ли эмиссия в рамках Программы или нет.

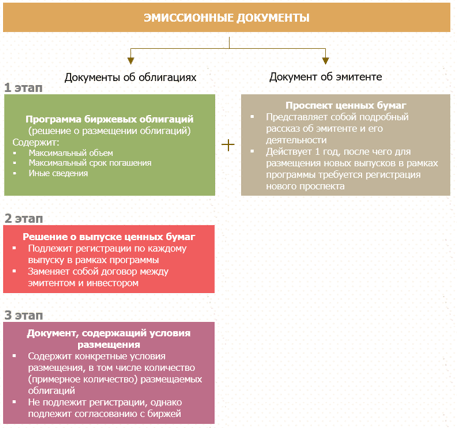

Схема 4. Конфигурации эмиссионной документации

Наиболее удобным и распространенным вариантом на рынке является первая конфигурация. Появление такого инструмента, как Программа облигаций, в свое время было прорывом на рынке долгового капитала. Программа позволяет использовать более гибкий подход к привлечению финансирования путем размещения облигаций. Инструмент заработал в 2015 году и сразу приобрел широкую популярность среди эмитентов.

Программа представляет собой зарегистрированный пул облигаций крупного объема, в рамках которого эмитент имеет возможность «конструировать» отдельные выпуски с нужными параметрами, соответствующими текущим потребностям эмитента и запросам инвесторов. По мере размещения отдельных выпусков общий объем Программы уменьшается. Размещение выпусков в рамках Программы можно осуществлять в течение срока ее действия, который, как правило, не ограничен. Таким образом, потратив усилия на регистрацию Программы один раз, далее эмитент имеет возможность оперативно привлекать финансирование путем регистрации и размещения отдельных выпусков в рамках Программы с удобными параметрами в текущий период времени. Данная конфигурация предполагает регистрацию Проспекта ценных бумаг одновременно с Программой. В этом случае Проспект распространяется на все выпуски в рамках Программы, размещаемые в течение одного года. Для размещения выпусков в рамках Программы по прошествии одного года действующее законодательство предусматривает регистрацию нового Проспекта [*Действие требования о необходимости ежегодной регистрации проспекта временно приостановлено (Федеральный закон от 14.07.2022 № 292-ФЗ)].

Базовая конфигурация эмиссионной документации представлена на схеме 5.

Схема 5. Эмиссионные документы - базовая конфигурация

Основные сведения, включаемые в Программу облигаций[5]:

- идентификационные признаки облигаций;

- максимальная сумма номинальных стоимостей облигаций, размещаемых в рамках Программы;

- максимальный срок погашения облигаций, размещаемых в рамках Программы;

- срок действия Программы (как правило, не ограничен);

- указание на возможность досрочного погашения облигаций по усмотрению эмитента;

- сведения о лице, предоставляющем обеспечение (поручителе, гаранте) и условиях обеспечения;

- условия целевого назначения (например, для «зеленых», «социальных», «инфраструктурных» и других разновидностей облигаций).

Сведения, которые указываются по усмотрению эмитента, и могут быть отнесены на решение о выпуске:

- права владельцев облигаций;

- порядок и условия погашения;

- порядок и условия выплаты дохода;

- порядок и условия досрочного погашения;

- о приобретении размещенных облигаций эмитентом.

Основные сведения, включаемые в Решение о выпуске[6]:

- идентификационные признаки облигаций;

- номинальная стоимость облигаций;

- права владельцев облигаций;

- порядок определения дохода;

- порядок выплаты купонов и сумм погашения;

- порядок досрочного погашения;

- порядок приобретения облигаций эмитентом;

- информацию о наличии обеспечения, поручителе и условиях поручительства, если оно предусмотрено;

- иные необходимые сведения.

Основные сведения, включаемые в Условия размещения[7]:

- количество (примерное количество) размещаемых облигаций;

- сведения об андеррайтере;

- сроки размещения;

- цену размещения или порядок ее определения;

- порядок размещения;

- сведения о Бирже и депозитарии.

Основные сведения, включаемые в Проспект ценных бумаг[8]:

- основные операционные показатели;

- финансовое состояние: финансовые показатели, существенные поставщики, дебиторы, кредиторы, обязательства;

- история создания и развития;

- положение в отрасли, конкуренты;

- перспективы развития, стратегия;

- анализ рисков;

- корпоративная информация: персональный состав органов управления и контроля, сведения об основных контролирующих лицах, акционерах/участниках, организация в эмитенте управления рисками, контроля за ФХД, внутреннего контроля и аудита;

- сведения о подконтрольных организациях, имеющих для эмитента существенное значение;

- кредитные рейтинги;

- отчетность по РСБУ и МСФО;

- сведения о поручителе (практически в таком же объеме, что и по эмитенту, за исключением поручителей, раскрывающих отчеты эмитента);

- сведения о ценных бумагах, в отношении которых составляется проспект;

- прочие сведения.

По умолчанию существенная часть сведений в Проспекте указывается в отношении группы организаций, головной организацией которой является эмитент, составляющий консолидированную отчетность по МСФО. В противном случае данные приводятся в отношении эмитента.

Сведения, содержащиеся в Проспекте ценных бумаг, должны отражать все обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении облигаций. Ответственность за их полноту и достоверность несет эмитент.

3. Краткое описание процесса эмиссии облигаций

Этапы эмиссии в соответствии с законом[9]

I Принятие решения о размещении. Решение о размещении может предусматривать размещение нескольких выпусков в рамках программы (решение об утверждении программы)

II Регистрация выпуска

III Размещение

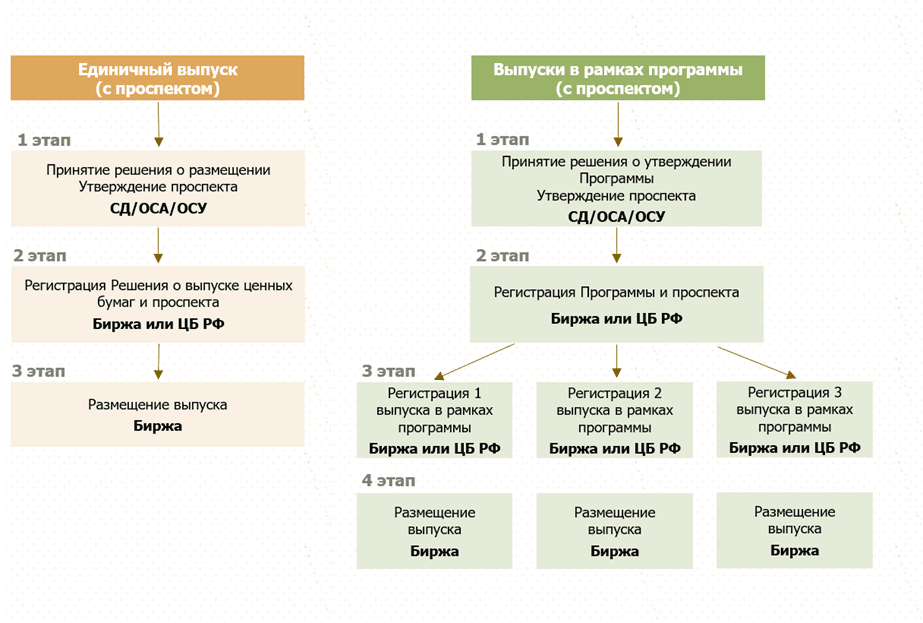

Схема 6. Этапы эмиссии на практике

Процесс сделки по размещению биржевых облигаций в рамках программы

Ниже рассмотрены основные фазы сделки в случае применения базового варианта – регистрации программы биржевых облигаций одновременно с проспектом и последующем размещении выпусков в рамках программы.

1. Подготовительная фаза

Для дебютного эмитента это самый трудоемкий и длительный этап.

Эмитент осуществляет выбор организаторов и распределение между ними ролей, а в случае более сложных сделок - также выбор юридического консультанта. Затем совместно определяется базовая структура сделки и параметры программы.

Зачастую на подготовительном этапе эмитенту помогает один организатор, а синдикат организаторов формируется после регистрации программы на этапе подготовки отдельного выпуска.

Для допуска на Биржу эмитенту предстоит пройти процедуру KYC с представлением презентации, а также других документов по требованию биржи и проведением интервью.

Параллельно с этим начинается подготовка программы и проспекта. Основные усилия здесь требуются для сбора информации внутри компании для формирования документов.

На данном этапе осуществляется подготовка аудированной МСФО за 3 года + 6 месяцев (в случае ее отсутствия) для включения ее в проспект, а также аудит РСБУ за 3 года (в случае отсутствия).

Параллельно с этим осуществляются следующие процессы:

- заключение договоров с центральным депозитарием - НРД;

- подключение необходимых личных кабинетов и настройка ЭДО;

- приведение корпоративного управления в соответствие с требованиями для котировального списка 1 уровня, в случае намерения включить облигации в него;

- подготовка к приобретению статуса инсайдера (подготовка соответствующих положений, настройка внутренних процессов);

- получение рейтинга (в случае его отсутствия).

После подготовки программы и проспекта, принимаются корпоративные решения по их утверждению уполномоченным органом – СД, ОСА или ОСУ, в зависимости от организационно-правовой формы и компетенции в соответствии с уставом.

На данной стадии целесообразно также получить согласие на совершение крупных сделок СД/ОСА/ОСУ по размещению облигаций (если требуется). Закон позволяет также принимать решение о последующем одобрении (после совершения крупных сделок).

Программа и проспект подписываются ЕИО или уполномоченным должностным лицом (по доверенности).

После этого программа и проспект подаются на регистрацию на Биржу. Нормативный срок регистрации – 20 рабочих дней (в ряде случаев возможно применение ускоренного тарифа).

Пока документы находятся на регистрации, завершаются подготовительные процессы по заключению договоров с НРД, получению рейтинга и т.д.

Включение выпуска в котировальный список позволяет расширить круг потенциальных инвесторов. Существует ряд регуляторных требований относительно инвестирования в облигации, включенные в КС, определенными категориями инвесторов. Например, управляющие средствами военной ипотеки, банки с базовой лицензией. Для банков с универсальной лицензией инвестирование в облигации, включенные в КС, может быть более привлекательным с точки зрения меньшего давления на капитал. Кроме того, у инвесторов могут быть собственные внутренние требования по размещению средств, предусматривающие обязательное наличие ценных бумаг в КС. Таким образом, нахождение облигаций в КС является дополнительным фактором инвестиционной привлекательности. Включение в КС биржевых облигаций осуществляется одновременно с регистрацией отдельного выпуска в рамках программы. Поэтому на подготовительном этапе необходимо проанализировать соответствие требованиям и при необходимости доработать необходимые позиции.

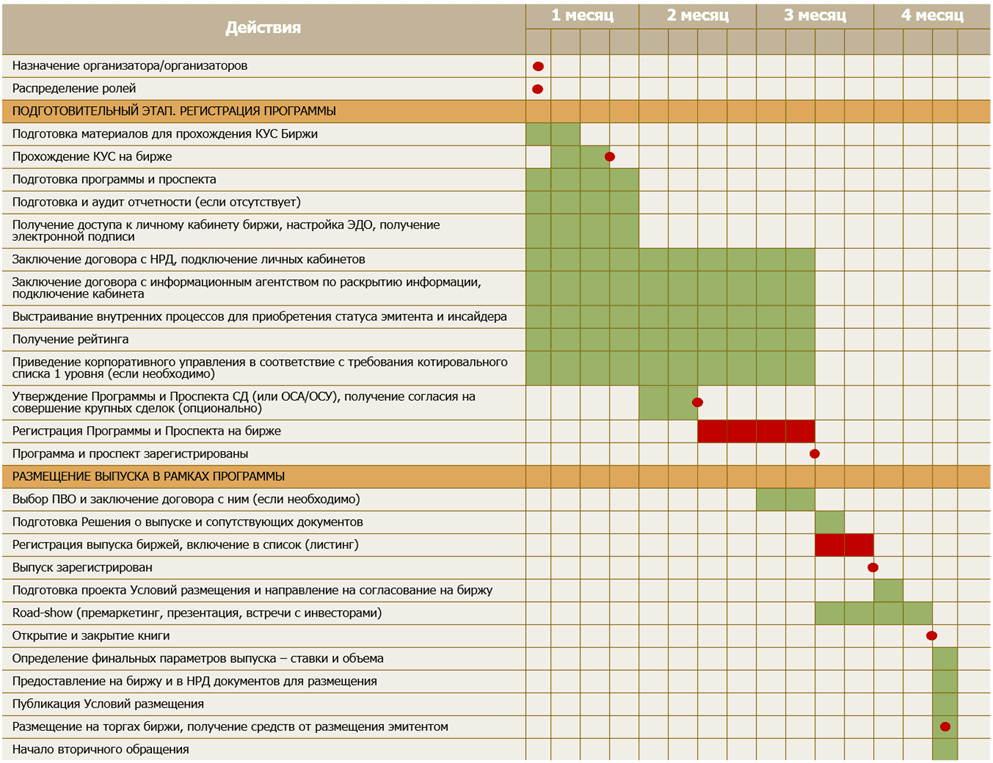

Подготовительный этап может занимать от полутора-двух до нескольких месяцев в зависимости от стартовых условий.

2. Активная фаза сделки

После регистрации программы можно начинать активный маркетинг и продажи[10].

Совместно с организаторами определяются предварительные параметры выпуска и запускается road-show (премаркетинг, презентация, встречи с инвесторами), которое для дебютного размещения требует примерно 3-4 недели.

Регистрация отдельного выпуска в рамках программы БО в зависимости от обстоятельств может осуществляться заранее, до начала road-show, или параллельно с ним. Нормативный срок регистрации – 7 рабочих дней (в ряде случаев возможно применение ускоренного тарифа). Одновременно с регистрацией осуществляется листинг. При этом эмитенту не обязательно знать точный объем выпуска на данном этапе. Действующее законодательство позволяет определиться с объемом позднее.

По окончании road-show назначается дата книги. В дату книги инвесторы заявляют намерения об участии в размещении по приемлемой для них ставке купона и объему. В этот момент достигаются договоренности между рынком и эмитентом, денежные расчеты еще не происходят. По итогам закрытия книги в зависимости от спроса и потребностей эмитента определяется ставка купона, а также финализируется объем выпуска.

Количество (примерное количество[11]) размещаемых облигаций указывается в ДСУР, который может раскрываться эмитентом до или после открытия книги (в зависимости от обстоятельств). ДСУР не требует регистрации, однако проект должен быть согласован с Биржей.

После закрытия книги завершаются технические процедуры по допуску к размещению и через 1-2 дня осуществляется собственно «размещение» – расчеты на Бирже и отчуждение облигаций первым владельцам. Инвесторы получают облигации, а эмитент – денежные средства. Как правило, в этот же день начинается вторичное обращение облигаций.

Корпоративные решения во время активной фазы:

Решение о выпуске и ДСУР не требуют утверждения, подписываются ЕИО или уполномоченным должностным лицом.

Решения о формате размещения, дате книги, дате размещения, ставке купона и др. принимаются ЕИО или уполномоченным должностным лицом.

Таким образом, пройдя длительную подготовительную фазу, эмитент после регистрации программы получает:

- возможность более оперативно выходить на сделку по размещению отдельного выпуска, что актуально в условиях меняющейся конъюнктуры рынка;

- возможность определять основные параметры займа, исходя из фактического спроса с учетом собственных потребностей;

- возможность экономить временные и трудовые ресурсы, в том числе за счет отсутствия необходимости готовить проспект к каждому отдельному выпуску облигаций.

Таблица 1. Примерный временной график подготовки и размещения биржевых облигаций в рамках программы

[1] В данном материале в качестве базового варианта сделки рассматривается размещение облигаций по открытой подписке на торгах ПАО Московская Биржа. Некоторые аспекты по размещению по закрытой подписке затрагиваются в ознакомительном порядке, однако не являются распространенными на публичном долговом рынке. В качестве эмитента рассматривается хозяйственное общество (для других организационно-правовых форм существуют особенности).

[2] Исключения: МСФО не требуется для СФО, СОПФ, ИА, субъектов МСП (если облигации МСП не включаются в КС).

[3] п. 1 ст. 22 Закона о РЦБ.

[4] п. 2 ст. 22 Закона о РЦБ, п. 5.8, 53.6, 72.9 Стандартов эмиссии 706-П.

[5] В соответствии со Стандартами эмиссии 706-П.

[6] В соответствии со Стандартами эмиссии 706-П.

[7] В соответствии со Стандартами эмиссии 706-П.

[8] В соответствии с Положением о раскрытии 714-П.

[9] ст. 19 Закона о РЦБ

[10] п. 8 ст. 29 Федерального закона от 13.03.2006 №38-ФЗ «О рекламе».

[11] п. 10 ст. 27.1-2 Закона о РЦБ.